Inhalt

Das Wichtigste in Kürze:

- Hast du vorübergehend einen finanziellen Engpass, kannst du deine Berufsunfähigkeitsversicherung (BU-Versicherung) beitragsfrei stellen, indem du dies beim Versicherer beantragst.

- Während der Beitragsfreistellung wird die Berufsunfähigkeitsrente (BU-Rente) auf eine Monatsrente herabgestuft, die im Schadensfall auf Basis der bisherigen Beiträge leistet.

- Der Markt bietet weitere Lösungen je nach Produkt und Anbieter – etwa eine Stundung der Beiträge. Ein genauer Blick in die Bedingungen lohnt sich!

Was bedeutet die Beitragsfreistellung der Berufsunfähigkeitsversicherung?

Wird es im Studium irgendwann finanziell kritisch, etwa weil du in deinem Studentenjob wegen einer längeren Lern- und Prüfungsphase aussetzen musst, oder ein Auslandssemester antrittst, stellt sich die Frage, wie du Kosten einsparen kannst. In späteren Jahren kann beispielsweise der Hausbau, für dessen Finanzierung du monatlich hohe Kreditraten überweisen musst, für eine Situation sorgen, in dem du mit deutlich weniger Einkünften zurecht kommen musst. Oder angenommen, du wirst arbeitslos und musst zeitweise staatliche Unterstützung beantragen. Auch die Entscheidung, in Elternzeit zu gehen, bedeutet in der Regel einen signifikanten Einkommensverlust.

Da es sich bei der BU-Versicherung um eine der wichtigsten Absicherungen für dich handelt, ist eine Beitragsfreistellung genau zu überdenken. Schließlich wird laut einer Studie der Deutschen Aktuarvereinigung (DAV) im Schnitt jeder Vierte mindestens einmal im Leben berufsunfähig. Selbst in einem vermeintlich harmlosen Bürojob, ist das Risiko nicht zu unterschätzen. Solltest du deinen Vertrag wirklich beitragsfrei stellen müssen, gibt es noch weitere Möglichkeiten, die Zahlungsschwierigkeiten zu überbrücken.

Es empfiehlt sich daher, alle Alternativen zu prüfen – etwa eine Beitragsstundung oder die Option zwischenzeitlich nur die Risikobeiträge zu zahlen. Was hier möglich ist, hängt vom Produkt und Anbieter ab, genauso wie die Rahmenbedingungen, um den Schutz zu einem späteren Zeitpunkt wiederherzustellen.

Beitragsfreistellung BU-Versicherung: Das passiert nach dem Antrag

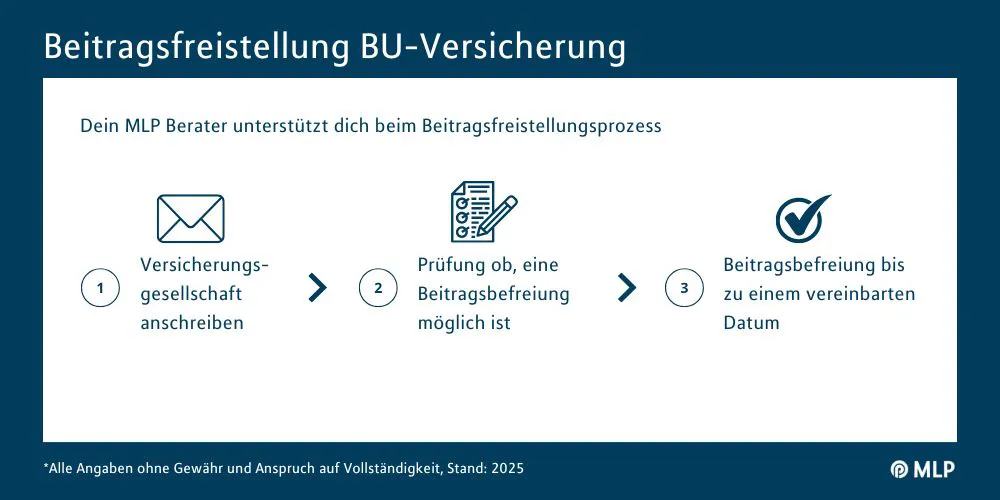

Solltest du die Beiträge für deine BU-Versicherung tatsächlich nicht mehr zahlen können, solltest du mit deinem MLP Berater oder dem Versicherer Kontakt aufnehmen und deine Optionen bei Zahlungsschwierigkeiten erfragen.

Sollte eine Beitragsfreistellung die einzige Möglichkeit sein, wird der Versicherer deinen Antrag auf Beitragsbefreiung prüfen und deine im Schadensfall verfügbare BU-Rente auf eine beitragsfreie Monatsrente herabsetzen. Kommt es zum Leistungsfall, erhältst du infolgedessen deutlich niedrige Rentenzahlungen, da die bisher eingezogenen Beiträge als Maßstab für die Berechnung der Betragshöhe dienen.

Je nachdem wie lange dein Engpass andauert, kannst du die Zahlungen später wieder aufnehmen und die Rentenhöhe wieder aufstocken. Achtung: Viele Versicherer geben einen Zeitrahmen für die Wiederaufnahme der Beitragszahlungen vor. Auch diesen solltest du gleich zu Beginn erfragen, denn sonst musst du häufig nochmals eine Gesundheitsprüfung absolvieren, damit deine BU-Versicherung weiterlaufen kann.

Gut zu wissen: Du brauchst keine bestimmte Vorlage, um eine Beitragsbefreiung zu beantragen. Wenn du also etwa deine BU-Versicherung beitragsfrei stellen willst, weil du Elternzeit nehmen willst, reicht es, ein formloses Schreiben aufzusetzen. Für diesen Fall haben viele Anbieter zudem gesonderte Lösungen und auch die Wiederaufnahme des Schutzes ist vereinfacht. Für den Antrag unverzichtbar ist allerdings die Angabe deiner Vertragsnummer.

Hinweis: Eine Beitragsfreistellung ist nicht immer möglich. Einige Anbieter setzen sie mit einem Mindestbetrag gleich, den du als Versicherter bereits eingezahlt haben musst. Dies bedeutet, dass du unter Umständen kein Anspruch auf eine BU-Rente hast, wenn du noch nicht lange versichert bist. Das gilt unabhängig davon, ob du eine zeitlich befristete oder unbefristete Beitragsfreistellung vereinbarst.

Es empfiehlt sich, die Versicherungsbedingungen für BU-Tarife sorgfältig zu prüfen und zu vergleichen, um die für dich besten Konditionen zu finden. Hierbei unterstützt dein MLP Berater dich gerne!

Berufsunfähigkeitsversicherung pausieren: weitere Alternativen

Legst du Wert darauf, während einer Zahlpause trotzdem die vollständigen Versicherungsleistungen zu erhalten, ist die Beitragsstundung eine Option. Hierbei setzt du die Prämienzahlungen ebenfalls vorübergehend aus. Im Unterschied zur Beitragsfreistellung werden die ausstehenden Prämien aber später zu den künftigen Beitragszahlungen addiert. So bleibt dein Versicherungsstatus gleich und im Falle einer Berufsunfähigkeit erhältst du weiterhin die volle BU-Rente.

Alternativ gibt es bei einigen Anbietern und BU-Tarifen die Möglichkeit, die gestundeten Versicherungsbeiträge durch eine Reduzierung der späteren BU-Rente im Schadensfall auszugleichen. In diesem Fall musst du die Beiträge nicht nachzahlen, erhältst jedoch eine geringere Rentenzahlung, wenn du berufsunfähig wirst und der Leistungsfall eintritt. Hast du deine BU-Versicherung an eine Rentenversicherung gekoppelt, gibt es bei einigen Anbietern auch die Möglichkeit, zwischenzeitlich nur die Risikobeiträge zu zahlen und das Sparen auszusetzen.

Auch bei der Beitragsstundung gilt: Die Police muss bereits eine bestimmte Mindestlaufzeit aufweisen, bevor du eine Stundung beantragen kannst. Wie lange du versichert sein musst, ist in deinem Vertrag festgehalten.

BU-Versicherung kündigen oder beitragsfrei stellen?

Droht das Geld knapp zu werden, erscheint die Kündigung deiner Berufsunfähigkeitsversicherung verlockend, aber Vorsicht ist geboten. Experten raten davon ab, solange es noch andere Optionen gibt. Denn die vorzeitige Kündigung führt in der Regel dazu, dass du vorerst ohne jeglichen Versicherungsschutz dastehst. Das heißt, du velierst auch alle Vorteile deines bisherigen Vertrages, also beispielsweise...

- …deinen günstigen Versicherungsbeitrag, wenn du die BU-Versicherung schon in jungen Jahren oder als Student abgeschlossen hast,

- …die Möglichkeiten, die BU-Rente nachträglich zu erhöhen

- …den seit Versicherungsbeginn dauerhaft abgesicherten Gesundheitszustand.

Wirst du anschließend berufsunfähig, musst du ohne finanzielle Hilfe zurecht kommen. Zwar ist es natürlich möglich, zu einem späteren Zeitpunkt eine neue BU-Versicherung abzuschließen. Die Konditionen werden dann in der Regel aber deutlich schlechter sein als im alten Vertrag, den du ja bereits einige Zeit zuvor abgeschlossen hast. Du musst also mit höheren Versicherungsbeiträgen rechnen.

Hinzu kommt, dass bestimmte Leistungen dann möglicherweise ausgeschlossen sind, da du nun – aufgrund des höheren Alters und vielleicht mittlerweile vorhandener Vorerkrankungen – bei den Gesundheitsfragen der BU-Versicherung zusätzliche Risiken mitbringst.